Comprendre les SCPI

Les SCPI (Sociétés Civiles de Placement Immobilier) permettent d'investir dans l'immobilier de façon indirecte, en mutualisant les risques et en déléguant entièrement la gestion. Avec un rendement moyen de 5 à 6 % net par an pour les meilleures SCPI européennes, elles constituent un placement attractif, accessible dès 5 000 €, et particulièrement efficace combiné à l'immobilier neuf. IMMOPRIM vous guide pour comprendre ce placement et l'intégrer dans votre stratégie patrimoniale.

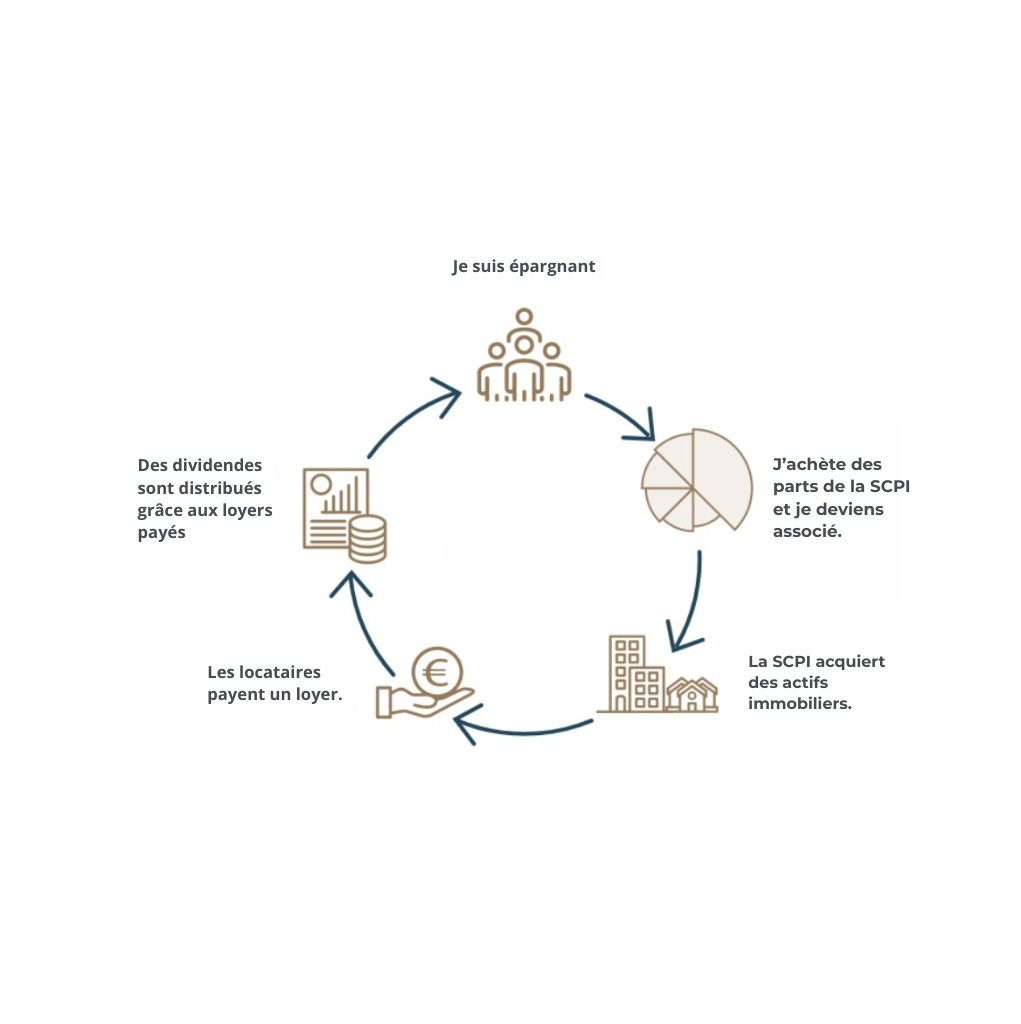

Qu'est-ce qu'une SCPI ?

Une SCPI est une société qui a pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. En investissant dans une SCPI, vous devenez associé et percevez des revenus proportionnels à votre investissement, sous forme de dividendes versés mensuellement ou trimestriellement.

Le fonctionnement en 4 étapes

- La société de gestion collecte des fonds auprès des investisseurs

- Elle acquiert et gère un parc immobilier diversifié (bureaux, commerces, résidentiel, santé…)

- Les loyers perçus sont redistribués aux associés après déduction des frais de gestion

- La valeur des parts évolue en fonction du marché immobilier

Ce mode d'investissement vous donne accès à l'immobilier avec un ticket d'entrée réduit et sans aucune contrainte de gestion — pas de locataire, pas de travaux, pas de taxe foncière à gérer.

Les acteurs d'une SCPI

La société de gestion : Agréée par l'AMF (Autorité des Marchés Financiers), elle pilote la stratégie d'investissement, gère le patrimoine et distribue les revenus.

Le dépositaire : Il assure la conservation des actifs et contrôle la régularité des décisions de la société de gestion.

Les associés : Les investisseurs qui détiennent des parts et perçoivent des revenus proportionnels à leur investissement.

Le conseil de surveillance : Composé d'associés élus, il défend les intérêts des porteurs de parts.

Les différents types de SCPI

Chaque type de SCPI répond à des objectifs différents. Le choix dépend de votre profil, de votre horizon de placement et de votre situation fiscale.

SCPI de rendement

Investissent principalement dans l'immobilier d'entreprise (bureaux, commerces, entrepôts, santé) pour maximiser les revenus distribués.

Rendement moyen : 4 % à 5,5 % par an

Profil : Investisseurs recherchant des revenus complémentaires réguliers

SCPI de plus-value

Privilégient les biens à fort potentiel de valorisation, quitte à distribuer moins de revenus à court terme.

Rendement moyen : 2 % à 4 % par an + plus-value potentielle

Profil : Investisseurs avec un horizon de placement long terme (10 ans+)

SCPI fiscales

Investissent dans l'immobilier d'habitation sous dispositifs fiscaux spécifiques (déficit foncier, Malraux, Monuments Historiques).

Rendement moyen : 2 % à 3 % par an

Profil : Investisseurs fortement imposés cherchant à réduire leur IR

SCPI européennes diversifiées

Investissent dans l'immobilier situé en Allemagne, Espagne, Pays-Bas, Italie, Belgique… pour diversifier les risques et profiter d'une fiscalité avantageuse.

Rendement moyen : 5 % à 6 % net par an

Profil : Investisseurs cherchant rendement élevé + optimisation fiscale

Pourquoi les SCPI européennes sont-elles avantageuses ?

Parmi tous les types de SCPI, les SCPI européennes présentent un avantage fiscal décisif que beaucoup d'investisseurs ignorent : les revenus de source étrangère ne sont pas soumis aux prélèvements sociaux français (17,2 %). C'est la raison principale pour laquelle IMMOPRIM les privilégie dans ses recommandations.

L'avantage des conventions fiscales internationales

La France a signé des conventions fiscales avec la quasi-totalité des pays européens pour éviter la double imposition. Concrètement, les revenus générés par une SCPI investie en Allemagne ou aux Pays-Bas sont imposés dans le pays source — à un taux souvent inférieur au taux français — et bénéficient d'un crédit d'impôt ou d'une exonération en France.

Résultat : un investisseur français à la TMI de 30 % paie sur ses revenus de SCPI françaises 47,2 % (30 % IR + 17,2 % PS), contre environ 15 à 25 % pour des revenus de SCPI européennes selon le pays. L'écart est considérable sur le long terme.

Comparaison fiscale SCPI françaises vs européennes

SCPI françaises

Revenus imposés comme revenus fonciers

+ IR selon TMI (11 % à 45 %)

+ Prélèvements sociaux 17,2 %

Pour TMI 30 % : imposition totale 47,2 %

SCPI européennes

Revenus imposés dans le pays source

✓ Pas de prélèvements sociaux français

✓ Taux source souvent 15 à 25 %

Pour TMI 30 % : imposition totale 15 à 25 %

SCPI européennes + Dispositif Jeanbrun : la combinaison gagnante

C'est la stratégie patrimoniale qu'IMMOPRIM recommande pour les investisseurs à partir de 80 000 € d'apport : combiner un bien immobilier neuf sous dispositif Jeanbrun (amortissement fiscal + loyers encadrés) avec des SCPI européennes (rendement 5 à 6 % net + fiscalité allégée).

Les économies d'impôt générées par le dispositif Jeanbrun peuvent être directement réinvesties en parts de SCPI, créant un effet boule de neige sur votre patrimoine.

Avantages et inconvénients des SCPI

| Avantages | Points de vigilance |

|---|---|

| Accessibilité : Investissement possible à partir de 5 000 € | Frais d'entrée : Frais de souscription de 8 % à 12 % à l'achat (amortis sur la durée) |

| Diversification : Accès à un patrimoine immobilier multi-actifs et multi-pays | Liquidité variable : Délai de revente pouvant aller de quelques semaines à plusieurs mois selon le marché |

| Zéro gestion : Pas de locataire, pas de travaux, pas de taxe foncière à gérer | Risque locatif mutualisé : Une vacance locative sur un actif impacte légèrement le rendement global |

| Rendement attractif : 5 % à 6 % net pour les meilleures SCPI européennes | Risque de capital : Pas de garantie en capital, valeur des parts fluctuante selon le marché |

| Revenus réguliers : Distribution mensuelle ou trimestrielle des loyers | Horizon recommandé : Placement à envisager sur au moins 8 à 10 ans pour amortir les frais |

| Effet de levier possible : Acquisition de parts à crédit pour amplifier le patrimoine constitué | Fiscalité à anticiper : Revenus imposables selon le régime de détention choisi |

Comment investir en SCPI ?

Les différents modes d'acquisition

- Au comptant : Vous achetez vos parts directement avec votre épargne. Solution simple et immédiate, idéale pour placer une somme disponible.

- À crédit : Vous financez l'acquisition via un prêt immobilier. L'effet de levier amplifie la constitution de patrimoine et les intérêts sont déductibles des revenus fonciers.

- En assurance-vie : Vous logez vos parts au sein d'un contrat d'assurance-vie, ce qui offre une fiscalité avantageuse sur les revenus et en cas de succession.

- En démembrement : Vous séparez la nue-propriété de l'usufruit des parts. Stratégie efficace pour acquérir des parts à prix réduit et ne percevoir les revenus qu'à partir d'une date choisie (retraite, par exemple).

Le processus d'investissement pas à pas

- Définition de vos objectifs et de votre capacité d'investissement avec un conseiller IMMOPRIM

- Sélection des SCPI adaptées à votre profil fiscal et patrimonial

- Souscription des parts (signature du bulletin de souscription)

- Versement des fonds

- Réception de l'attestation de propriété des parts

- Perception des revenus mensuels ou trimestriels dès la fin du délai de jouissance (généralement 3 à 6 mois)

La fiscalité des SCPI selon le mode de détention

Détention en direct : Revenus imposés dans la catégorie des revenus fonciers (régime réel ou micro-foncier). Pour les SCPI européennes, application des conventions fiscales — pas de prélèvements sociaux sur les revenus de source étrangère.

Détention en assurance-vie : Fiscalité allégée sur les revenus, avantages successoraux importants (abattement de 152 500 € par bénéficiaire après 8 ans).

Détention via une société à l'IS : Pertinent pour les investisseurs fortement imposés à l'IR. Les revenus sont soumis à l'IS (15 % jusqu'à 42 500 €), souvent inférieur au taux marginal de l'IR.

Démembrement de parts : L'usufruitier perçoit les revenus et les déclare ; le nu-propriétaire ne perçoit rien pendant la période mais récupère la pleine propriété sans fiscalité à l'issue.

IMMOPRIM vous conseille sur la structure de détention la plus adaptée à votre situation.

Les SCPI dans votre stratégie patrimoniale globale

Diversification du patrimoine

Les SCPI permettent d'intégrer une composante immobilière indirecte à votre patrimoine, complémentaire à l'immobilier direct, aux actions et aux obligations. Cette diversification réduit le risque global de votre portefeuille.

Préparation de la retraite

Grâce à leurs revenus réguliers et prévisibles, les SCPI constituent une solution efficace pour préparer votre retraite. En investissant en nue-propriété aujourd'hui, vous récupérez la pleine propriété — et les revenus — au moment de votre départ en retraite, sans fiscalité sur ce transfert.

Transmission patrimoniale

Les parts de SCPI peuvent être transmises à vos héritiers ou faire l'objet de donations progressives. Le démembrement est particulièrement efficace : donner la nue-propriété à vos enfants aujourd'hui, en conservant l'usufruit (et donc les revenus), permet de transmettre à moindre coût fiscal.

Complément à l'immobilier neuf

C'est l'alliance que nous préconisons chez IMMOPRIM : un bien immobilier neuf sous dispositif Jeanbrun pour l'effet de levier et l'optimisation fiscale, complété par des SCPI européennes pour le rendement et la diversification géographique. Les deux stratégies se renforcent mutuellement.

Prêt à investir en SCPI ?

Nos conseillers IMMOPRIM analysent votre situation fiscale et patrimoniale pour sélectionner les SCPI les plus adaptées à votre profil et les intégrer dans une stratégie globale cohérente.

Prendre rendez-vous Voir la stratégie Jeanbrun + SCPI